結婚したり、子どもが生まれたりと人生の転機の多い30代。

生活スタイルが変われば、かかるお金も大きく変わります。

では、これからの生涯でかかるお金がどれくらいか知っていますか?

かかるお金をあらかじめ知っておけば、それに合わせたお金の使い方ができ、将来余裕をもって生活できるかも。

これからの人生でどのくらいお金がかかるのかを見ていきましょう。

生涯の生活費はどのくらい?

まずは生涯で必要となる生活費について見てみましょう。

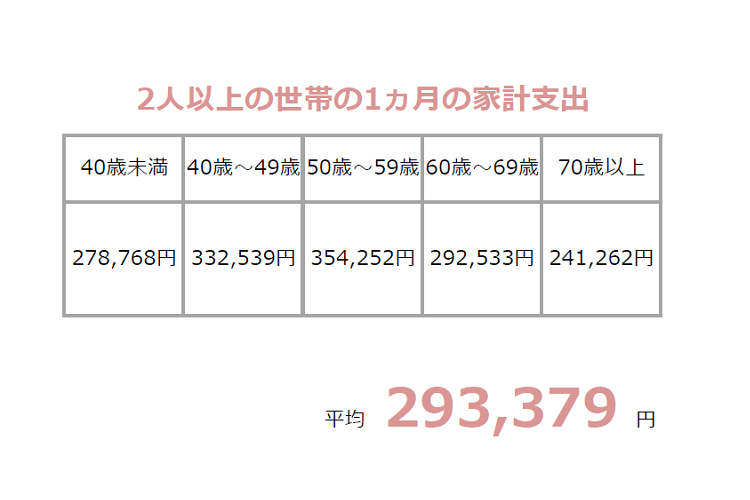

総務省統計局の調査※1によると、2人以上の世帯の1ヵ月の家計支出は、世帯主の年齢ごとに次のようになります。

40歳未満から50代へと、子どもが大きくなるにつれて1か月にかかる支出が増えていく一方で、定年を迎える60代以降は1か月にかかる支出が減っていくことが分かります。

この1か月の家計支出をもとに、30歳から将来にかかる生活費を概算してみましょう。

2019年度時点の日本人の平均寿命※2は、男性が81.41歳、女性が87.45歳であり、男女を平均すると約84歳となりますので、70歳以上は、平均寿命に沿って、84歳まで生きた場合の金額を概算します。

【30歳~39歳】約28万円×12ヵ月×10年=約3360万円

【40歳~49歳】約33万円×12ヵ月×10年=約3960万円

【50歳~59歳】約35万円 ×12ヵ月×10年=約4200万円

【60歳~69歳】約29万円×12ヵ月×10年=約3480万円

【70歳~84歳】約24万円×12ヵ月×15年=約4320万円

以上を足すと、30歳から84歳までの55年間でかかる生活費は約1億9320万円になります。

かなり莫大な金額となりましたね。

この金額を、今後得られる収入やこれまでの貯蓄、将来支払われるはずの年金でまかなうことになります。

ちなみに、定年後に基礎年金が支給される65歳から84歳までの生活費は約6060万円ですが、少子高齢化社会の日本では、これをまかなえるほどの年金を将来に受給できるという確証はありません。

現に、老齢厚生年金の支給開始年齢は60歳から65歳へ段階的に引き上げられている最中です。

老後に向けて、少しでも多く蓄えがあると安心ですね。

子育てにかかるお金はどのくらい?

30代というと、子どもが生まれたという方も多いのでは無いでしょうか。

内閣府の調査※3では、2018年に子どもを産んだ母親の平均出生時年齢は、第1子が30.7歳、第2子が32.6歳、第3子が33.6歳と、多くの女性が30代で子どもを産んでいます。

子どもが生まれると気になるのは子育てにかかるお金のこと。

生涯かかるお金のうち、子育てにかかる金額がどのくらいになるのかを考えてみましょう。

養育費

出産から、子どもが大学を卒業し親の手を離れるまでの22年間にかかる養育費を算出すると、1人当たり次のようになります※4。

【出産・育児費用】約91万円

【22年間の食費】約671万円

【22年間の衣料費】約141万円

【22年間の保健医療・理美容費】約193万円

【22年間のおこづかい額】約451万円

【子どもの私的所有物代】約93万円

ただし、こちらは10年以上前の金額になります。

10年前と比べると物価が上昇していますので、現在は更にお金がかかるでしょう※5。

教育費

次に、子どもの教育費について見てみましょう。

文部科学省によると、子どもの幼稚園入学から大学卒業まで、公立・私立のそれぞれに進学した場合、次のような金額がかかるそうです※6。

公立と私立では、幼稚園の段階からかなり金額に差が出ています。

特に小学校では、私立は公立の4倍以上のお金がかかることに。

幼稚園から大学まででかかるお金の総額を見ると次の通り。

【すべて国公立の場合】 約770万円

【すべて私立の場合】 約2228万円

ただし、この金額は10年近く前の金額です。

2014年には高校の授業料無償化に関する法律が変わり、公立・私立の違いや世帯収入によって、支払う授業料が減額される仕組みとなった他、2019年からは、保育園・幼稚園の保育料が無償、または減額されることとなりました。

加えて、大学では返済の必要がない給付型奨学金が2018年度からスタートするなど、所得の多くない家庭に対して教育にかかる費用を減額しようという動きが広まっています。

住宅の購入

人生で最も大きな買い物といえば、住宅でしょう。

新築、中古、一戸建て、マンション…

どんな物件を買うかによってかかる金額は大きく異なります。

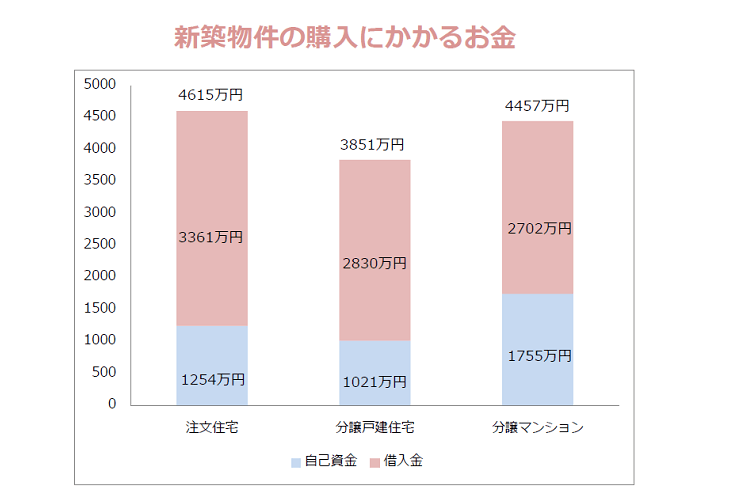

国土交通省によると、2019年に新築物件を購入した際の費用について次のような結果が出ています※7。

土地を買い、自身の希望に沿って一から家を建てる注文住宅では、一軒を購入するのに4615万円、建て売りの分譲戸建住宅では3851万円、分譲マンションでは4457万円がかかるんだそう。

また、購入金額のうち、注文住宅では約73%、分譲住宅では約74%、分譲マンションでは約61%を借入金、つまりローンでまかなっているとの結果です。

ローンを組んだ場合、住宅の購入費にプラスして、返済が終わるまでの期間の利息が必要になります。

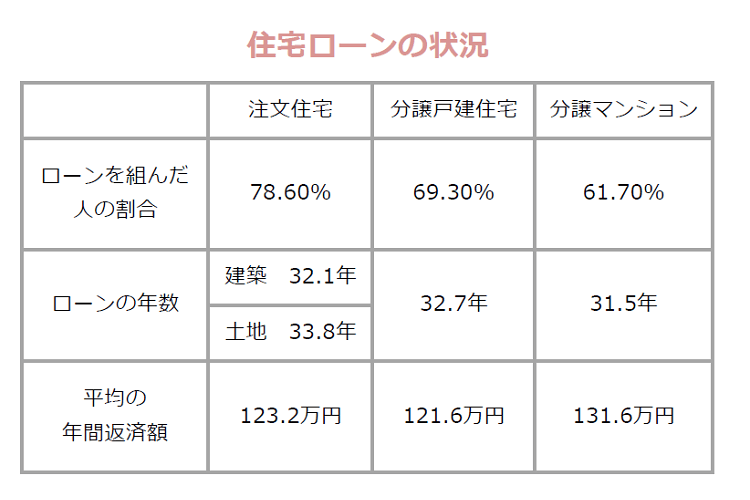

平成29年に住宅を購入した人のうち、購入の際にローンを組んだ人は次のような結果に※7。

半数以上の人が住宅購入の際にローンを組んでいることが分かります。

ローンの平均年数は約33年。

30歳で家を購入した場合、63歳まで支払いが続く計算ですね。

また、ローンの年間返返済額の平均は約125万円。

購入した物件の金額や、支払いにかかる金利、支払い状況によって、年間の返済額は上下しますが、子育て世帯の平均年間所得が745.9万円である※8ことを考えると、ローンの支払いは年間の支出のうちのかなりの割合を占めることが分かります。

加えて、持ち家の場合には固定資産税の支払いが必要になります。

支払う金額は建物の時価、土地の地価によって異なりますが、固定資産税は毎年支払わなければならない税金です。

購入した家が良い立地で、良い建物であればあるほど、固定資産税が高くなる仕組みです。

また、賃貸物件と違い、購入した家は維持・管理費用を全て自己で負担しなければなりません。

10年も住むと、壁紙が痛んだり水回りに修理が必要になったりと、維持管理には意外とお金がかかります。

全てをひっくるめると6000万円近いお金が住宅のために使われる、なんてことも。

ゆとりあるライフプランを!

生涯でかかる費用をお伝えしましたが、今回お伝えした金額はあくまでも概算です。

それぞれの家庭状況や、住んでいる都道府県などによって、金額は異なります。

加えて、未婚で結婚を予定している場合は結婚費用が約300万円前後、家族に不幸があった場合は1回の葬儀代だけで約140万円前後かかります※9。

今回お伝えした金額を参考に、まずは自身の今後のライフプランを組み立ててみましょう。

ライフプランを組み立てることで、今後必要になる金額が分かり、いくら貯金するかなどの目標も明確になります。

また、行き当たりばったりで生きるよりも、将来の生活にゆとりが生まれるでしょう。

自分でライフプランを考えるのは難しい!という方は、ぜひ「しごと計画学校」へお越しください。

今後のライフプランや、ライフプランに合った仕事探しをお手伝いします。

転職活動で迷ったら

「しごと計画学校」へ!

あなたの希望を聞いて最適な求人をご紹介♪面接日程の調整・応募書類の添削などのサポートもしています。

「この条件でも正社員で働けますか?」

そんな不安をお持ちの方はぜひ個別相談へお越しください。

しごと計画学校とは?

1人ぼっちで転職活動はさせません!

職場見学や面接にもついて行きます😆

伴走型の転職エージェント

▶履歴書の書き方

▶面接対策

▶見学や面接の日程調整

▶職場見学も一緒に行きます

▶面接もついて行きます

転職・就職セミナーのご案内

「家庭」や「子育て」について気になる方はこちらもチェック!

- パートの年金は働き方で決まる?扶養内勤務の注意点とは

- 妊娠したら仕事はいつまで?両立を支える制度や手当とは

- 育休明けの職場復帰!気をつけたい4つのポイント

- 「給料が安い」で仕事を辞める前の3点チェック

- 転職で年収が下がる?「やってよかった」にする方法

【出典】 ※2021年5月18日閲覧後、記事内容を修正した箇所があります。

※1 総務省統計局 「家計調査年報(家計収支編)平成29年(2017年)家計の概要」 「家計調査年報(家計収支編)2019年(令和元年) 家計の概要」

※2 厚生労働省 「平成29年簡易生命表の概況」

「令和元年簡易生命表の概況」

※3 内閣府 「平成30年度版少子化社会対策白書」

※4 首相官邸 「第9回教育再生懇談会議事次第」 配布資料6

※5 総務省統計局 「消費者物価指数(CPI)結果 2018年(平成30年)平均結果概要」

※6 文部科学省 「第69回生涯学習分科会」 配布資料5-2

※7 国土交通省 『「平成29年度 住宅市場動向調査報告書」の修正について』

「令和元年度 住宅市場動向調査 報告書(修正後)」

※8 厚生労働省 「平成29年 国民生活基礎調査の概況」

「2019年 国民生活基礎調査の概況」

※9 経済産業省 「人生の「節目」の費用は一人150万円で、意外と変化なし?;人生の「節目」に関わるサービス業2業種の動き」 平成31年1月閲覧